Le 7 juillet dernier, vous avez soutenu une thèse de Doctorat sur les risques des activités pétrolières et gazières. Pouvez-vous nous expliquer brièvement ce que vous avez voulu démontrer dans votre travail de recherche ?

La problématique centrale de ma thèse de Doctorat était de démontrer le caractère multidimensionnel de la sécurité des activités pétrolières et gazières à travers l’analyse des risques technologique, écologique, économique, juridique, voire géopolitique. Il s’agissait de démontrer l’apport des droits nationaux, des conventions internationales et des usages contractuels internationaux dans la prévention et l’indemnisation des sinistres pétroliers. En résumé, il s’agissait d’apprécier de quelle manière le droit pouvait améliorer la sécurité des activités pétrolières et de l’environnement. Entre autres objectifs, il a été initié une réflexion préliminaire sur les perspectives de la sécurité pétrolière face aux nouveaux défis économiques, sociaux, environnementaux et climatiques.

Beaucoup de choses ont été dites sur les contrats gaziers et pétroliers du Sénégal ces dernières années. Qu’en pense le juriste spécialiste du droit pétrolier que vous êtes ?

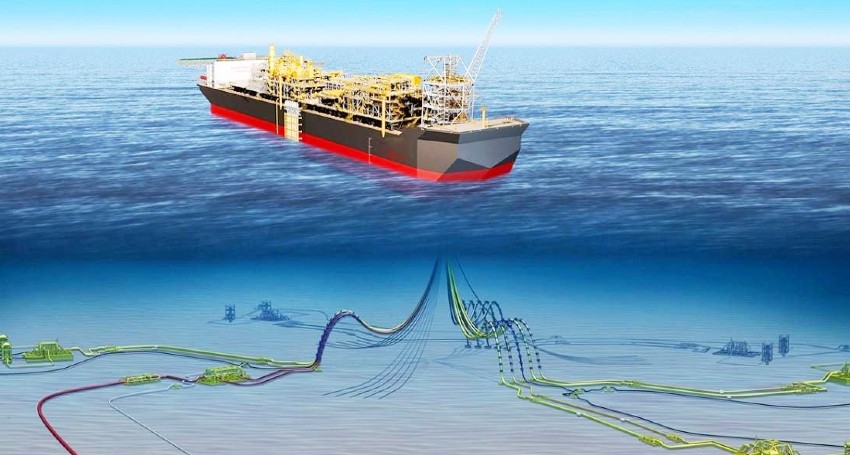

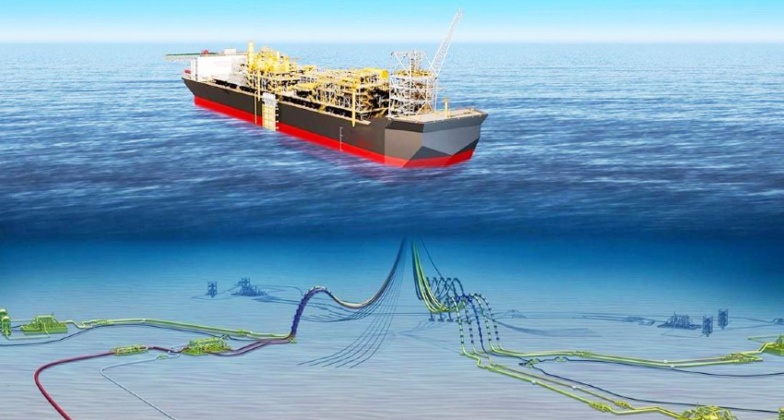

La négociation de contrats pétroliers est une affaire complexe qui dépend des objectifs économiques des États. Il faut savoir que les pays africains n’ont ni la capacité technique ni les moyens financiers et encore moins l’expérience des prospections pétrolières offshore en eaux profondes. Les contrats pétroliers couvrent toutes les diligences opératoires de tout le cycle de vie d’un projet pétrolier, de l’exploration à la fermeture du gisement en passant par le développement et la production. Il existe plusieurs types de contrats. Le modèle mis en œuvre au Sénégal combine les avantages de la concession tout en se référant au contrat de partage de production et à la coentreprise. Il s’agit du Contrat de recherche et de partage de production (Crpp). Les productions sont réparties en fonction d’une échelle mobile entre l’État et la joint-venture après déduction des coûts opératoires selon certaines modalités. Dans un premier temps, le Sénégal, voulant devenir un pays pétrolier grâce à de grandes découvertes, a accordé, par ses Codes pétroliers de 1986 (gisement de Gadiaga de 1997) et de 1998, un certain nombre d’avantages fiscaux et financiers particuliers aux compagnies pétrolières internationales au regard de l’important risque financier de prospection qu’elles ont pris. Par la suite, une fois que des gisements pétroliers majeurs ont été mis à jour, ledit Code pétrolier de 1998 fut réformé en 2019 et a réduit les exemptions fiscales pour les futures explorations et exploitation. Les contrats pétroliers conclus sous le régime du Code pétrolier de 1988 ont permis les grandes découvertes de 2014 et 2016, atteignant ainsi l’objectif stratégique fixé par l’État. C’est donc une réussite indéniable pour le Sénégal que d’avoir mis en valeur son potentiel sans consentir à de lourds investissements de prospection par les finances publiques.

Ces contrats ont également permis un partage raisonnable de revenus à travers la structuration, d’une part, du « Cost oil » ou « Cost recovey », désigné en français « coûts d’investissement » et, d’autre part, les « oil profit », ou « oil sharing », ou encore le partage du profit d’exploitation des activités pétrolières. La procédure traditionnelle d’obtention des blocs pétroliers de prospection (procédure ad hoc de négociation au cas par cas ou procédure du premier arrivé, premier servi) a été modifiée pour inclure la procédure d’appel d’offres international afin de mettre en concurrence des entreprises proposant les meilleures conditions pour une ou plusieurs variables prédéfinies pour remporter le contrat. Le Sénégal a su profiter des expériences contractuelles des autres pays africains. On a une transparence sur ces contrats qui sont publiés sur le site de l’Itie (Initiative pour la transparence des industries extractives). Rappelons, en outre, que le Président Macky Sall a obtenu, en 2019, la distinction décernée par les milieux d’affaires pétroliers africains : homme de l’année pour les efforts faits pour l’attractivité du Sénégal comme place pétrolière africaine reconnue.

Quels sont les principaux risques liés à l’exploitation du pétrole et du gaz et comment les atténuer pour le cas du Sénégal ?

Les principaux risques de l’exploitation pétrolière et gazière sont des risques technologiques (incendie, explosion), environnementaux, économiques, juridiques et sociaux.

Pouvez-vous revenir sur les risques économiques et juridiques ?

Les risques économiques sont liés au contrôle public et à la certification des coûts opératoires des activités pétrolières. Les contrats de partage de production ont tendance à impliquer plus de formalités administratives, car l’État doit se préoccuper des coûts : il autorise les dépenses, comptabilise les coûts et vérifie les comptes des activités de la Compagnie pétrolière internationale.

Les autres types de risques économiques sont liés aux risques pays dans les investissements pétroliers, aux limites de l’indemnisation des sinistres pétroliers majeurs, à la conjoncture économique internationale et la maîtrise de l’évolution des cours pétroliers sur le moyen terme. L’actualisation des contrats de fourniture pluriannuels de bruts pétroliers offshore entre les producteurs offshore et leurs clients internationaux, lors d’un krach pétrolier majeur, est un aspect technique de l’adaptation des contrats pétroliers à travers les clauses de révision contractuelles ou des clauses d’imprévision appelées aussi « clauses de hardship ». Elles ont pour effet un constat des contraintes de l’économie mondiale pour suspendre ou de renégocier les prix d’un contrat de fourniture d’un producteur offshore dont l’activité est devenue non rentable par suite de l’effondrement durable des cours mondiaux.

Les risques juridiques découlent du contentieux de l’exécution des contrats. Parfois, la quantité même de pétrole produit peut-être sujette à controverse. Les contrats traitent cette question dans des clauses prévoyant le comptage ou la mesure des volumes de pétrole à différents stades du processus de production. On peut citer également la situation des prix de transfert liés à des contrats de servicing. Ceux-ci peuvent se pratiquer au sein d’une compagnie multinationale internationale, par exemple, lorsqu’une filiale achète ou vend des services à sa société mère à un prix artificiellement élevé ou faible. Il peut être noté parfois ces pratiques de la part de certaines entreprises. Cela, à des fins comptables, de sorte que les bénéfices importants soient enregistrés dans le pays avec la fiscalité la plus avantageuse sur ces bénéfices. Enfin, signalons que le traitement des risques juridiques requiert une maîtrise de la vaste documentation légale internationale, des techniques contractuelles dans le secteur pétrolier ainsi que des procédés d’indemnisation en cas de sinistres, combinés à la connaissance de l’histoire des grandes jurisprudences et sentences d’arbitrage international.

D’après certaines sources, les partenaires du projet Grande Tortue-Ahmeyim (Bp et Kosmos) ont lancé quelques signaux d’alarme sur le coût d’investissement du projet qui dépasserait de 30 % le budget prévu ? Qu’en est-il d’après vos informations ?

Hormis la légère évolution du budget du gisement pétrolier Sangomar opéré par Woodside, allant de 4,2 milliards de dollars à 4,6 milliards de dollars, nous n’avons pas connaissance d’un surcoût d’investissement de 30 % du projet Grande Tortue-Ahmeyim, ni d’une communication publique sur le sujet. En tout état de cause, si les coûts opératoires devaient être ajustés à la hausse, il serait d’usage que les parties à la joint-venture se retrouvent pour en étudier les causes et effectuer les contrôles et audits nécessaires afin d’amender les termes de la décision finale d’investissement signée en 2018. Je ne retiens donc pas, pour l’instant, cette hypothèse de dépassement budgétaire du projet Gta.

Du point de vue juridique et financier, quel est l’impact global de la Covid-19 sur les projets pétro-gaziers du Sénégal ?

La pandémie de la Covid-19 n’a pas eu d’effets juridiques majeurs sur les projets pétroliers et gaziers du Sénégal, en dehors de la notification aux États, en 2020, par Bp d’un report du début d’exploitation en raison de pertes financières importantes le contraignant à différer d’une année les investissements prévus en 2020 sur le projet Gta. La pandémie constitue un facteur manifeste d’imprévision économique qui affecte l’exécution normale du contrat pétrolier. Les conséquences financières sont surtout liées aux pertes de chiffres d’affaires correspondant à une année de vente de la production de 2,5 millions de tonnes de Gnl à Bp Gas Marketing (Bpgm), une filiale de Bp chargée du négoce et de la commercialisation du combustible du projet Gta pendant 20 ans sur les marchés internationaux. Quant au projet pétrolier Sangomar du Sénégal, d’un investissement global de 5,83 milliards de dollars, dont 4,6 milliards de dollars dans sa phase 1 et comportant 18 % de participation de Petrosen, il est géré par l’opérateur Woodside Energy. Sa production prévisionnelle est comprise entre 75 000 et 100 000 barils de pétrole par jour.

Il devrait également entrer en phase d’exploitation en 2023, après un léger retard de trois mois du lancement de la campagne de forage des 23 puits, initialement prévue pour la fin du premier trimestre 2021, mais commencée le 31 juin 2021. Notons également que les projets d’appels d’offres internationaux de Petrosen-Amont (Licencing round) portant sur 12 nouveaux blocs pétroliers ont aussi été retardés de près de 10 mois.

Lancé officiellement le 31 janvier 2020 pour six mois, avec une date limite de dépôt des soumissions au 31 juillet 2020, l’impact de la Covid-19 a amené Petrosen Amont à reporter au 31 mai 2021 lesdits délais de candidature. Cependant, d’une façon générale, l’Itie (Initiative pour la transparence dans les industries extractives) considère que le programme de développement des projets pétroliers (Sangomar) et gaziers (Gta) se poursuivent à un rythme satisfaisant.

LE SOLEIL

ACCUEIL

ACCUEIL